配当金生活を夢見る投資家にとって、どちらの市場がよりメリットがあるのかという疑問は尽きない。日本株と米国株、どちらが高配当株としての魅力に優れているのだろうか?投資の観点から、それぞれの市場の特徴、利点、注意点を徹底解説する。

日本の高配当株の魅力と現状

日本の高配当株指数は堅調なパフォーマンスを見せている。日本株の安定感は、多くの投資家にとって魅力的だ。特に、長期的な視点で安定した配当を求める人々には、日本株の選択が適しているかもしれない。

日本の高配当株の利点

- 安定した企業基盤: 日本企業は歴史が長く、安定した基盤を持つ企業が多い。これにより、配当金も安定していることが多い。

- 業績の安定性: 日本の企業は、経済変動に対する耐性が高いとされており、特に国内市場向けのビジネスを展開する企業は安定的な収益を上げられる。

- 配当頻度: 日本企業の多くは年に2回の配当を行う。これにより、投資家は定期的な収入を得られる。

日本の高配当株の注意点

- 成長性の課題: 日本の企業は成熟市場にあり、成長余地が限られている場合が多い。

- 外部要因の影響: 特に経済政策や為替変動が企業業績に影響を及ぼすことがある。

米国の高配当株の魅力と注意点

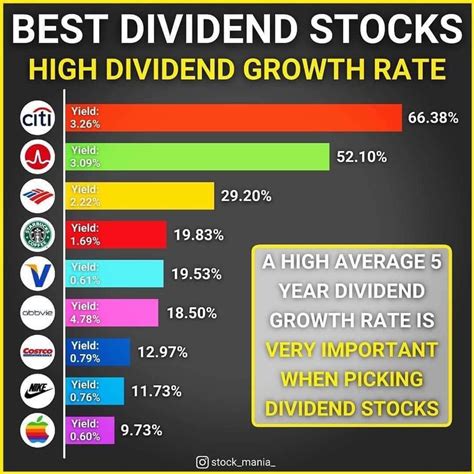

一方で、米国の高配当株は、特にその配当回数の多さと連続増配の歴史が魅力的だ。米国市場には、50年以上の連続増配を誇る企業も存在する。

米国の高配当株の利点

- 連続増配の実績: 米国には50年以上の連続増配を続けている企業が約30銘柄も存在する。これは、投資家にとって非常に魅力的なポイントだ。

- 配当頻度の多さ: 米国企業は通常、年に4回の配当を行う。このため、投資家はより頻繁に配当を受け取ることができる。

- 少額投資の可能性: 米国株は1株から購入可能であり、少額からの投資が可能だ。楽天を通じて手軽に投資を始められる。

米国の高配当株の注意点

- 為替リスク: 米国株への投資は、為替の影響を受けるため、円高円安の動向を注視する必要がある。

- 市場の変動性: 米国市場は変動が激しいため、リスク許容度を考慮した投資が求められる。

配当再投資の効果的な活用法

配当再投資は、投資の収益性を向上させるための強力な手段だ。特に、米国株のように配当頻度が高い場合、再投資による複利効果が期待できる。以下にそのメリットを詳しく解説する。

- 複利の力: 配当を再投資することで、元本が増え、その結果として配当金も増加する。このサイクルは、時間が経つにつれて大きなリターンをもたらす可能性がある。

- リスク分散: 再投資を行う際に、異なる銘柄に分散して投資することでリスクを軽減できる。

日本と米国、どちらを選ぶべきか?

投資の選択は、個々の目的やリスク許容度に依存する。以下に、日本株と米国株の選択における一般的なアドバイスを示す。

- 安定性を重視するなら日本株: 日本企業の安定した配当と堅実な経営基盤は、リスクを抑えた投資を求める人々にとって魅力だ。

- 成長性や収益性を求めるなら米国株: 米国市場の成長性と配当の多様性は、より高い利益を求める投資家に適している。

よくある質問

高配当株の投資を始めるにはどうすれば良いですか?

まず、証券口座を開設し、興味のある銘柄を調査します。その後、少額から取引を始めるのが良いでしょう。

配当再投資はどのように行うのがベストですか?

自動的に配当を再投資するDRIP(Dividend Reinvestment Plan)を利用することをお勧めします。これにより、複利効果を最大限に活用できます。

日本株と米国株を組み合わせるべきですか?

はい、リスク分散の観点から、日本株と米国株の両方に投資することは賢明です。市場の変動に対する耐性を高めることができます。

米国株の為替リスクを軽減する方法はありますか?

為替リスクを軽減するには、為替ヘッジ付きのETFを利用するか、為替の変動を見越した分散投資を行うと良いでしょう。

高配当株の選び方にコツはありますか?

企業の配当履歴、財務状況、業界の動向をしっかりと調査し、堅実な企業を選ぶことが重要です。

投資初心者におすすめの銘柄はありますか?

初心者には、安定した配当を行っている企業や、業績が安定している大手企業の株をお勧めします。

以上のように、日本株と米国株の高配当株には、それぞれ異なる魅力と注意点がある。投資家は自身の投資目的とリスク許容度に基づいて、最適な選択をすることが重要だ。